Ngân hàng thương mại tăng mua trái phiếu lẫn nhau

Trong báo cáo thị trường trái phiếu doanh nghiệp quý III/2021 vừa được phát hành, SSI Research đánh giá, mặt bằng lãi suất ở mức thấp là động lực chính khiến các doanh nghiệp tích cực phát hành TPDN để có thể huy động vốn được nhanh chóng và giảm áp lực lên chi phí tài chính, khi mặt bằng lãi suất cho vay từ ngân hàng không có mức giảm tương ứng.

Theo đó, lãi suất phát hành bình quân của các TPDN (loại trừ trái phiếu ngân hàng) trong quý III/2021 là 9,3%, giảm 1,1% so với cuối năm 2020, trong khi đó mặt bằng lãi suất cho vay chỉ giảm khoảng 0,6 – 0,7% trong cùng giai đoạn.

Việc huy động vốn thông qua kênh trái phiếu cũng giúp các doanh nghiệp chủ động hơn cho nguồn vốn vay trung và dài hạn với khối lượng lớn. So với phương thức truyền thống là tín dụng từ ngân hàng thương mại, phát hành trái phiếu mang lại cho doanh nghiệp nhiều ưu điểm như không cần thế chấp tài sản và được chủ động trong việc sử dụng số tiền huy động mà không có sự giám sát của ngân hàng.

Trong khi đó, điều kiện và thủ tục vay vốn qua ngân hàng phức tạp hơn và khoản vay có giới hạn nhất định do các quy định kiểm soát chặt chẽ hơn từ NHNN (hệ số rủi ro cho vay bất động sản, chứng khoán tăng, tỷ lệ LDR, tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm).

Theo đó, trong 9 tháng năm 2021, TPDN phát hành đã tăng 18,6% so với cùng kỳ năm 2020, đạt 443,1 nghìn tỷ đồng. Quán quân phát hành vẫn là các doanh nghiệp bất động sản (201,9 nghìn tỷ đồng – chiếm 45,5%); sau đó đến các ngân hàng (136,4 nghìn tỷ đồng – chiếm 30,8%); năng lượng và khoáng sản (21,9 nghìn tỷ - chiếm 5,0%); định chế tài chính phi ngân hàng (20,9 nghìn tỷ đồng – chiếm 4,7%); phát triển hạ tầng (17,5 nghìn tỷ - chiếm 3,9%); và các doanh nghiệp khác.

Đáng chú ý, trong quý III/2021, khối lượng trái phiếu ngân hàng phát hành thành công đạt 65,2 nghìn tỷ đồng, giảm 6,8% so với quý II/2021 nhưng tăng tới 37,9% so với cùng kỳ. Tính chung 9 tháng năm 2021, có 20 ngân hàng thương mại phát hành 136,4 nghìn tỷ đồng (tăng 42,6% so với cùng kỳ) trái phiếu với kỳ hạn bình quân 4,13 năm và lãi suất bình quân 4,5%/năm.

Theo SSI Research, nhu cầu các ngân hàng thương mại cần tăng vốn cấp 2 nhằm đáp ứng Basel 2 và bổ sung nguồn vốn trung hạn (hỗ trợ hoạt động kinh doanh và đáp ứng thông tư quy định về tỷ lệ vốn ngắn hạn cho vay trung dài hạn) tăng trong giai đoạn qua giúp thị trường trái phiếu ngân hàng sôi động.

Bên cạnh đó, theo quan sát của các chuyên gia SSI Research, sau khi Thông tư 01/2021/TT-NHNN gỡ bỏ quy định của Thông tư 34/2013/TT-NHNN cho phép các tổ chức tín dụng được mua trái phiếu phát hành trên thị trường sơ cấp của các tổ chức tín dụng khác, một số lượng lớn bên mua TPDN do ngân hàng phát hành đến từ các NHTM.

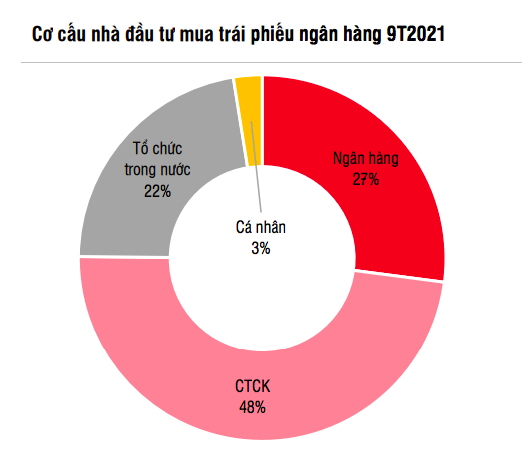

Cụ thể, nhà đầu tư mua trái phiếu ngân hàng gồm các ngân hàng (37,5 nghìn tỷ đồng, chiếm 27%); công ty chứng khoán (66,7 nghìn tỷ đồng, chiếm 48%); tổ chức trong nước (chủ yếu là công ty bảo hiểm và các quỹ đầu tư chứng khoán, 30,9 nghìn tỷ, chiếm 22,3%) và cá nhân (3,4 nghìn tỷ, chiếm 2,5%).

Trong đó, các nhà đầu tư cá nhân thường chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7-15 năm), hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2% đến 7,9%/năm. Các trái phiếu này thường kèm theo quyền mua lại trước hạn của tổ chức phát hành sau 2-5 năm (hoặc 10 năm với trái phiếu 15 năm), nếu không thực hiện lãi suất các kỳ cuối sẽ tăng rất cao. Trong khi đó, một số lượng lớn các ngân hàng và công ty chứng khoán mua trái phiếu kỳ hạn 1-3 năm có lãi suất cố định từ 2,6- 4,3%/năm, trả lãi hàng năm.

Trong một báo cáo khác được Fiin Group cũng đưa ra nhận định tương tự. Theo đó, số dư TPDN ngân hàng đang lưu hành tại cuối thời điểm 30/6/2021 ở mức 403,7 nghìn tỷ đồng của 29 ngân hàng thương mại. Con số này tương đương với giá trị TPDN của các tổ chức tín dụng mà các ngân hàng này cũng đang nắm giữ tại thời điểm đó.

Do đó, Fiin Group cho rằng, gần như toàn bộ TPDN phát hành bởi các ngân hàng đều đang được sở hữu bởi các ngân hàng và một số định chế tài chính khác. “Điều này thể hiện sự dư thừa thanh khoản nói chung của hệ thống liên ngân hàng trong khi các ngân hàng đều có nhu cầu tăng vốn cấp 2 nhằm bổ sung năng lực nguồn vốn trung và dài hạn nhằm tài trợ cho việc tái cấu trúc nợ và cải thiện tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn theo qui định hiện hành của NHNN” – báo cáo của Fiin Group nhấn mạnh.

Tin tức khác

Giải ngân gần 1.500 tỷ đồng cho vay để khôi phục sản xuất kinh doanh

Công đoàn BIDV tổ chức thành công Đại hội đại biểu lần thứ VII, nhiệm kỳ 2025 - 2030

Eximbank kiện toàn lãnh đạo cấp cao với tân nữ Chủ tịch

Thanh toán một chạm tại Metro bằng tài khoản VPBank

Tập đoàn Bảo Việt: 10 năm liên tiếp được vinh danh Top 10 Doanh nghiệp bền vững nhất Việt Nam

BIDV nhận giải Báo cáo thường niên tốt nhất lần thứ 3 liên tiếp

Điều hành chính sách tiền tệ, giữ ổn định thị trường tiền tệ, tỷ giá

MultiMedia

VIDEO: Ban Chỉ đạo 389 phát lệnh tổng tấn công buôn lậu, hàng giả dịp Tết Bính Ngọ 2026

INFOGRAPHIC: 6 nhóm hàng xuất khẩu "chục tỷ đô" của doanh nghiệp FDI

VIDEO: Bộ Tài chính đề xuất nâng mức doanh thu miễn thuế lên 500 triệu đồng/năm

INFOGRAPHIC: Chương trình 1719 tại tỉnh Lào Cai: 5 năm bứt phá, chuyển biến toàn diện

INFOGRAPHIC: Chương trình Mục tiêu quốc gia 1719 giai đoạn II (2026–2030): Trao quyền cho địa phương, tạo bứt phá từ vùng lõi nghèo

EMAGAZINE: Kiến tạo động lực mới cho tăng trưởng dài hạn

Đẩy nhanh tiến độ giải ngân vốn đầu tư công những tháng cuối năm 2025

Khôi phục cấp điện hoàn toàn cho Phú Quốc

Đầu tư của Việt Nam ra nước ngoài tăng trưởng đột phá

Vốn FDI thực hiện 11 tháng đạt mức cao nhất trong vòng 5 năm qua

Giữ vững đà tăng trưởng, đảm bảo an sinh xã hội

Cần xác định nhiệm vụ trọng tâm để thúc đẩy tăng trưởng

Vinh danh doanh nghiệp bền vững cùng hành trình CSI bồi đắp nội lực doanh nghiệp Việt

EMAGAZINE: Kiến tạo động lực mới cho tăng trưởng dài hạn

Bộ Tài chính đề nghị rà soát, đề xuất danh mục ngành nghề ưu đãi đầu tư

Chùm ảnh: Diễn đàn Kinh tế - Tài chính Việt Nam 2025

Petrovietnam: Tài sản một triệu tỷ đồng, nộp ngân sách 160.000 tỷ đồng mỗi năm

Đơn vị, tổ chức sử dụng ngân sách nhà nước được đăng ký, sử dụng tài khoản tại Kho bạc

Đảm bảo công tác kế toán, thanh toán, quản lý ngân quỹ và hoạt động nghiệp vụ tại Kho bạc Nhà nước khu vực XI

Giải ngân đầu tư công năm 2025 tiếp tục cải thiện, vượt tiến độ cùng kỳ năm trước