Siết chuẩn phát hành trái phiếu: Doanh nghiệp thêm động lực, thị trường minh bạch hơn

Quy định mới: Động lực thúc đẩy kỷ luật thị trường

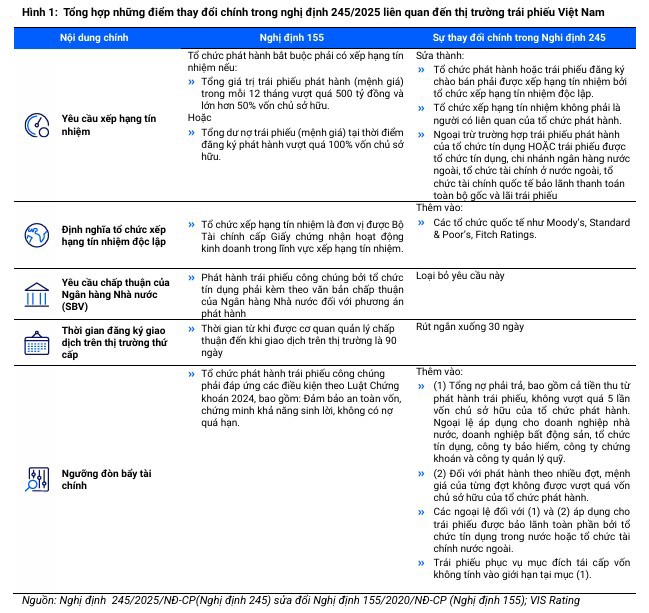

Theo Nghị định số 245/2025/NĐ-CP sửa đổi, bổ sung Nghị định số 155/2020/NĐ-CP của Chính phủ, có một số điểm thay đổi đáng chú ý gồm: giới hạn tỷ lệ đòn bẩy Nợ phải trả/Vốn chủ sở hữu tối đa 5 lần; đơn giản hóa quy trình phê duyệt với các tổ chức tín dụng; và rút ngắn thời gian đưa trái phiếu vào giao dịch trên thị trường thứ cấp từ 90 ngày xuống còn 30 ngày.

Đặc biệt, tất cả các đợt phát hành trái phiếu ra công chúng, bất kể quy mô, đều phải có xếp hạng tín nhiệm — áp dụng với tổ chức phát hành hoặc cho từng trái phiếu. Miễn trừ chỉ áp dụng đối với tổ chức tín dụng hoặc trái phiếu được bảo lãnh thanh toán toàn bộ gốc và lãi bởi tổ chức tín dụng, tổ chức tài chính quốc tế.

“Chúng tôi kỳ vọng những thay đổi này sẽ trở thành động lực cải thiện hiệu quả và kỷ luật thị trường, đặt nền tảng cho một thị trường trái phiếu ổn định, bền vững hơn. Về dài hạn, doanh nghiệp phát hành có thể tiếp cận vốn nhanh hơn, linh hoạt hơn, trong khi nhà đầu tư được hưởng lợi nhờ thông tin rủi ro rõ ràng và sản phẩm đầu tư đa dạng hơn”, ông Nguyễn Đình Duy - CFA, Giám đốc Phân tích cao cấp VIS Rating nhận định.

Theo phân tích của VIS Rating trên 1.480 doanh nghiệp niêm yết và đăng ký giao dịch, khoảng 75% đã đáp ứng yêu cầu về giới hạn đòn bẩy và lợi nhuận. Điều này cho thấy thị trường sẽ dần tập trung vào nhóm doanh nghiệp có bảng cân đối lành mạnh, dòng tiền ổn định - khác hẳn giai đoạn khủng hoảng thanh khoản 2022–2023 khi nhiều doanh nghiệp vay nợ quá mức và dòng tiền yếu dẫn tới vỡ nợ trái phiếu.

Minh bạch hóa và thách thức phía trước

Việc đơn giản hóa thủ tục quản lý được kỳ vọng sẽ thúc đẩy tiến độ phát hành, đồng thời tăng tính thanh khoản. Quy định bắt buộc xếp hạng tín nhiệm cũng được xem là bước ngoặt, sau nhiều năm kể từ khi Chính phủ lần đầu đặt mục tiêu này trong Quyết định số 1191/QĐ-TTg (2017) của Thủ tướng Chính phủ về lộ trình phát triển thị trường trái phiếu doanh nghiệp.

Tuy vậy, phạm vi bao phủ còn rất hạn chế: 5 tổ chức xếp hạng tín nhiệm nội địa mới đánh giá 89 doanh nghiệp và 9 loại trái phiếu, tương đương 23% số doanh nghiệp phát hành và chỉ 0,4% tổng lượng trái phiếu lưu hành. Khoảng trống này cho thấy nhu cầu cấp thiết — đồng thời là cơ hội — để mở rộng áp dụng xếp hạng tín nhiệm trên toàn thị trường.

Nếu cơ chế xếp hạng được triển khai đồng bộ, nhất quán như tại nhiều thị trường khu vực từ thập niên 1990, tính minh bạch và độ tin cậy của thị trường sẽ được nâng cao. Khi niềm tin giữa doanh nghiệp phát hành và nhà đầu tư được củng cố, thị trường trái phiếu Việt Nam có thể chuyển mình mạnh mẽ, đón nhận các cấu trúc tài chính phức tạp hơn và thu hút thêm dòng vốn quốc tế.

Miễn xếp hạng với tổ chức tín dụng hoặc trái phiếu bảo lãnh không đồng nghĩa với hết rủi ro. Nhà đầu tư phải theo dõi sát sức khỏe tài chính và năng lực bảo lãnh trong suốt vòng đời trái phiếu.

Tuy nhiên, các quy định mới cũng cho phép miễn trừ một số nhóm phát hành và loại trái phiếu khỏi giới hạn đòn bẩy hoặc yêu cầu xếp hạng tín nhiệm. Dù giúp hoạt động phát hành thuận lợi hơn, nhưng điều này tiềm ẩn nguy cơ duy trì tiêu chuẩn không đồng đều, khiến những vấn đề tín nhiệm cơ bản dễ bị bỏ qua.

Đáng lưu ý, việc không bắt buộc xếp hạng đối với tổ chức tín dụng hoặc trái phiếu được bảo lãnh không có nghĩa là không còn rủi ro. Trái phiếu ngân hàng, công ty tài chính tiêu dùng vẫn tiềm ẩn rủi ro tín dụng và cần được đánh giá kỹ lưỡng. Nhà đầu tư phải theo dõi sát sức khỏe tài chính và năng lực bảo lãnh trong suốt vòng đời trái phiếu.

Ngoài ra, cơ chế định giá trái phiếu dựa trên rủi ro vẫn là khoảng trống lớn. Khi thị trường ngày càng đa dạng với nhiều doanh nghiệp và sản phẩm phức tạp, việc thiếu đường cong lợi suất chuẩn trở thành rào cản.

Không có chuẩn định giá thống nhất, nhà đầu tư khó xác định giá trị hợp lý, dễ dẫn tới phân bổ vốn sai lệch và tăng rủi ro. Do đó, việc xây dựng hệ thống định giá vững chắc không chỉ là lựa chọn, mà là điều kiện tiên quyết để củng cố tính minh bạch và niềm tin thị trường.

Tin tức khác

Mở rộng không gian niêm yết cho doanh nghiệp FDI

Loạt đại gia dược và thiết bị y tế tiếp tục trụ vững Top Công ty uy tín ngành năm 2025

VN-Index đảo chiều tăng hơn 12 điểm nhờ Vingroup

Nhịp chia tiền mặt và cổ phiếu tại nhóm doanh nghiệp phòng thủ trong ngày chốt quyền 9/12

Chứng khoán phái sinh tháng 11/2025: Thanh khoản và vị thế mở hạ nhiệt

Trái phiếu doanh nghiệp và chu kỳ vốn mới của hạ tầng hợp tác công – tư

VN-Index mới "đi hết" 1/3 đoạn đường uptrend

MultiMedia

VIDEO: 8 loại dữ liệu "bắt tay nhau" giúp tăng tốc xử lý thủ tục hành chính

VIDEO: Bổ sung 41 cửa khẩu quốc tế cho phép xuất nhập cảnh bằng thị thực điện tử

EMAGAZINE: Kiến tạo động lực mới cho tăng trưởng dài hạn

Podcast An sinh tổng hợp tuần 1 tháng 12/2025

VIDEO: “Ấm lòng” từ Nghị quyết 56/2025/NQ-HĐND đến với người cao tuổi TP. Hồ Chí Minh được hỗ trợ BHYT

Thứ trưởng Bộ Tài chính Trần Quốc Phương: Thị trường M&A tiếp tục là một kênh dẫn vốn quan trọng

TP. Hồ Chí Minh: Giải ngân vốn đầu tư công đạt 61% kế hoạch

Xây dựng lực lượng vũ trang Quân khu 9 cách mạng, chính quy, tinh nhuệ, hiện đại

Quyết định phê duyệt dự án mở rộng cao tốc TP. Hồ Chí Minh - Trung Lương - Mỹ Thuận

Khai trương cặp cửa khẩu quốc tế Tân Nam - Meun Chey, mở cánh cửa giao thương mới

EMAGAZINE: Kiến tạo động lực mới cho tăng trưởng dài hạn

Đẩy nhanh tiến độ giải ngân vốn đầu tư công những tháng cuối năm 2025

Khôi phục cấp điện hoàn toàn cho Phú Quốc

Sửa Luật Thuế giá trị gia tăng: Đề xuất hiệu lực ngay từ 1/1/2026, kịp thời hỗ trợ nông nghiệp

Nhiều thương vụ M&A tỷ USD sẽ “bùng nổ” trong năm 2026

Bài 2: Hoàn thiện chính sách, tháo điểm nghẽn để tăng tốc xử lý tài sản công sau sắp xếp

Phát triển kinh tế tập thể, hợp tác xã theo mô hình xanh, tuần hoàn

Chính sách thuế cho tài sản mã hóa: Đi đúng hướng để phát triển bền vững

Bộ Tài chính, SECO và WB đồng hành triển khai, thúc đẩy cải cách tài chính công

Quyết liệt các mục tiêu, giải pháp hoàn thành kế hoạch giải ngân vốn đầu tư công